Занимательная экономика

17.11.2011

Игорь Зуев

Аналитик компании Aquarium Investments

Греки не могут вечно резать расходы

А какие варианты?

-

Участники дискуссии:

1880 -

Последняя реплика:

больше месяца назад

Артём Крумпан,

Борис Кузьмин,

Canuck .,

neznamo kto,

Елена Бреслав,

Maxim Латвийский,

Дмитрий Арш,

Евгений Иванов,

Владимир Петров,

Ян Заболотный,

Сергей Т. Козлов,

Игорь Зуев,

Александр Литевский,

Марк Козыренко,

A B,

Александр Лицов

Последние события в Греции не только вызвали очередную лихорадку на финансовых рынках, но и поставили Европу перед нелегким выбором: либо в корне изменить фискальную политику, либо смириться с перспективой распада еврозоны.

Решения, которые в ближайшее время будут вынуждены принять лидеры ЕС, можно смело назвать судьбоносными для всей Европы. В их преддверии на финансовых рынках продолжается паника: на прошлой неделе начали резко расти доходности по гособлигациям Италии, у которой госдолг в разы больше, чем у Греции.

Греческие сюрпризы

Греция, которая, задолжав сотни миллиардов евро, сначала добилась списания половины долга, потом заявила о возможном референдуме, а в итоге и вовсе «подвисла» в неопределенности, уже не первый месяц держит финансовые рынки в напряжении, – и тревога постоянно нарастает.

Помнится, еще в июле было объявлено о «добровольном» списании госдолга Греции, которым владеют частные инвесторы, о предоставлении еще одного кредита размером в 109 млрд. евро, а также о расширении полномочий Европейского фонда финансовой стабильности. Казалось, что этот план вселит в участников рынка уверенность, и они перестанут оказывать давление на цены госбумаг проблемных стран.

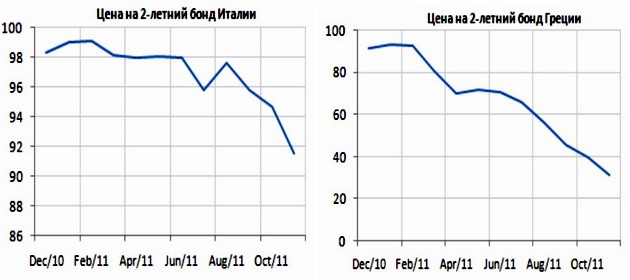

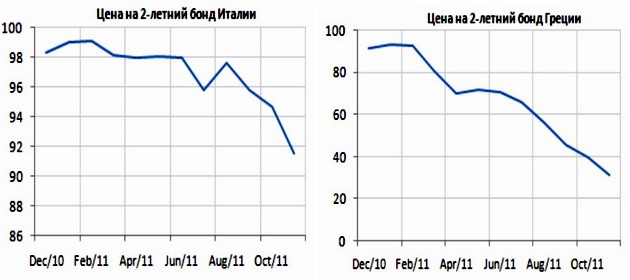

После того как эти меры стали достоянием общественности, доходность госбумаг Греции и других стран резко пошла вниз. Однако такая динамика оказалась недолгосрочной, и совсем скоро замаячила опасность того, что долговой кризис затронет такие крупные экономики, как Италия и Испания.

Чтобы предотвратить повторение ситуации с Грецией, Ирландией и Португалией, которым пришлось прибегнуть к финансовой помощи от ЕС и МВФ, Европейский центробанк начал скупать гособлигации Италии и Испании на вторичном рынке. ЕЦБ реанимировал программу покупки гособлигаций (Securities Markets Programme) 8 августа, и уже потратил на это мероприятие более 100 млрд. евро. Всего же на покупку гособлигаций проблемных стран было потрачено 183 млрд. евро.

Недавно европейские лидеры вновь собрались, чтобы принять очередной пакет мер для урегулирования долгового кризиса в еврозоне. Одни из главных решений касаются списания 50% госдолга Греции частными инвесторами, а также предоставления греческому правительству дополнительного кредита размером 130 млрд. евро. Вдобавок к этому греческие власти ждут следующего транша по кредиту, выделенному еще в прошлом году, – в 8 млрд. евро.

Однако из-за непонятных решений бывшего премьер-министра Папандреу правительство страны может не получить столь необходимые ресурсы. Идея провести народный референдум для одобрения предложений европейских властей стала шоком для европейцев, которые так старательно пытаются избежать распространения проблем на другие страны еврозоны. Однако спустя буквально несколько дней Папандреу преподнес новый сюрприз и решил отказаться от проведения референдума.

Такая неопределенность вызывает крайнюю обеспокоенность как внутри греческой политической элиты, так и в Брюсселе. Пока в Греции происходит политическая неразбериха, надеяться на стабилизацию ситуации на европейском долговом рынке и мировых фондовых площадках не приходится.

Оборотная сторона экономии

Если посмотреть на проблему более глобально, то международные кредиторы также несут ответственность за происходящее. Решить греческий долговой кризис лишь мерами фискальной консолидации не удастся. Очевидно, что для снижения долгового бремени необходимы стабильный экономический рост и структурные реформы. Однако согласно прогнозам, в этом году ВВП Греции сократится на 5,5%, а в 2012 году – на 2,5%.

Благодаря списанию 50% долга и мерам строжайшей экономии с греческой стороны, прогнозируется, что госдолг страны к 2020 году будет ниже 120% от ВВП, то есть вернется примерно к уровню 2009 года. Жесткая экономия, на которой настаивают кредиторы, не дает оживить экономику, страдающую от негативного роста и высокой безработицы, и как только приходит время для выделения средств по очередному траншу, ЕС и МВФ требуют все новых мер, сокращающих расходную часть бюджета.

Если так будет продолжаться и дальше, то лидерам Европы придется снова собираться, чтобы принимать новые пакеты мер помощи для Греции. Греки не могут вечно резать расходы и рассчитывать на возвращение долгов. Стоит отметить, что пока сохраняется политическая неопределенность в самой Греции, успешных переговоров по списанию 50% госдолга частными инвесторами и принятия долгосрочных решений для снижения уровня госдолга не предвидится.

Италия в долговом круговороте

На днях начался резкий рост доходности по госбумагам Италии, которая занимает третье место в мире по объему госдолга, составляющего 1,9 трлн. евро (2,6 трлн. долларов). Понятно, что средств Европейского фонда финансовой стабильности для оказания помощи Италии не хватит, как это было сделано в случаях с Грецией, Ирландией и Португалией, а меры по увеличению объема этого фонда по-прежнему не определены.

Таким образом, мы становимся свидетелями того, как у очередной страны еврозоны завязывается долговой круговорот: доходность по государственным облигациям растет, обслуживание долга становится дороже, фискальная консолидация убивает экономический рост, долг становится еще больше… В итоге платежеспособность государства оказывается под угрозой.

При этом уже в следующем году Италии предстоит рефинансировать по своим гособлигациям 300 млрд. евро. Как и в Греции, этому мешают отсутствие стабильности и политическая неразбериха.

Всплеск доходности по госбумагам Италии, помимо всего прочего, связан с решением клиринговой компании LCH.Clearnet повысить требования по объемам средств на депозитах для инвесторов, торгующих итальянскими облигациями. В результате держать итальянские бумаги стало значительно дороже, и цены на них резко пошли вниз.

Не исключено, что из-за угрозы дефолта или реструктуризации избавляться от рискованных итальянских бумаг начали и крупнейшие европейские банки, в основном французские и немецкие. Например, у французских банков итальянского долга сегодня накопилось на 400 млрд. долларов (по данным Банка международных расчетов), а немецкие банки держат в этих бумагах порядка 170 млрд. долларов.

Два сценария

На сегодняшний день возможны два сценария развития событий: либо европейцы решаются на радикальную интеграцию фискальной политики и выпуск евробондов, либо из еврозоны будут выходить все проблемные страны, что поставит под угрозу весь проект европейской интеграции.

Пока не запущены механизмы по увеличению Европейского фонда финансовой стабильности, основные надежды связаны с ЕЦБ. Однако несмотря на то, что Центробанк тратит огромные средства на покупку госбумаг Италии, это лишь временная мера, и одалживать странам напрямую банку запрещает Лиссабонский договор.

Остается лишь ждать, когда политики решатся сделать то, что окончательно приведет в порядок ситуацию в еврозоне. Рынок оказывает давление на лидеров еврозоны, которые в свою очередь пытаются надавить на страны периферии, чтобы те привели в порядок свои государственные финансы. Судьбоносные решения для всей еврозоны должны быть приняты в самом экстренном порядке.

Греческие сюрпризы

Греция, которая, задолжав сотни миллиардов евро, сначала добилась списания половины долга, потом заявила о возможном референдуме, а в итоге и вовсе «подвисла» в неопределенности, уже не первый месяц держит финансовые рынки в напряжении, – и тревога постоянно нарастает.

Помнится, еще в июле было объявлено о «добровольном» списании госдолга Греции, которым владеют частные инвесторы, о предоставлении еще одного кредита размером в 109 млрд. евро, а также о расширении полномочий Европейского фонда финансовой стабильности. Казалось, что этот план вселит в участников рынка уверенность, и они перестанут оказывать давление на цены госбумаг проблемных стран.

После того как эти меры стали достоянием общественности, доходность госбумаг Греции и других стран резко пошла вниз. Однако такая динамика оказалась недолгосрочной, и совсем скоро замаячила опасность того, что долговой кризис затронет такие крупные экономики, как Италия и Испания.

Чтобы предотвратить повторение ситуации с Грецией, Ирландией и Португалией, которым пришлось прибегнуть к финансовой помощи от ЕС и МВФ, Европейский центробанк начал скупать гособлигации Италии и Испании на вторичном рынке. ЕЦБ реанимировал программу покупки гособлигаций (Securities Markets Programme) 8 августа, и уже потратил на это мероприятие более 100 млрд. евро. Всего же на покупку гособлигаций проблемных стран было потрачено 183 млрд. евро.

Недавно европейские лидеры вновь собрались, чтобы принять очередной пакет мер для урегулирования долгового кризиса в еврозоне. Одни из главных решений касаются списания 50% госдолга Греции частными инвесторами, а также предоставления греческому правительству дополнительного кредита размером 130 млрд. евро. Вдобавок к этому греческие власти ждут следующего транша по кредиту, выделенному еще в прошлом году, – в 8 млрд. евро.

Однако из-за непонятных решений бывшего премьер-министра Папандреу правительство страны может не получить столь необходимые ресурсы. Идея провести народный референдум для одобрения предложений европейских властей стала шоком для европейцев, которые так старательно пытаются избежать распространения проблем на другие страны еврозоны. Однако спустя буквально несколько дней Папандреу преподнес новый сюрприз и решил отказаться от проведения референдума.

Такая неопределенность вызывает крайнюю обеспокоенность как внутри греческой политической элиты, так и в Брюсселе. Пока в Греции происходит политическая неразбериха, надеяться на стабилизацию ситуации на европейском долговом рынке и мировых фондовых площадках не приходится.

Оборотная сторона экономии

Если посмотреть на проблему более глобально, то международные кредиторы также несут ответственность за происходящее. Решить греческий долговой кризис лишь мерами фискальной консолидации не удастся. Очевидно, что для снижения долгового бремени необходимы стабильный экономический рост и структурные реформы. Однако согласно прогнозам, в этом году ВВП Греции сократится на 5,5%, а в 2012 году – на 2,5%.

Благодаря списанию 50% долга и мерам строжайшей экономии с греческой стороны, прогнозируется, что госдолг страны к 2020 году будет ниже 120% от ВВП, то есть вернется примерно к уровню 2009 года. Жесткая экономия, на которой настаивают кредиторы, не дает оживить экономику, страдающую от негативного роста и высокой безработицы, и как только приходит время для выделения средств по очередному траншу, ЕС и МВФ требуют все новых мер, сокращающих расходную часть бюджета.

Если так будет продолжаться и дальше, то лидерам Европы придется снова собираться, чтобы принимать новые пакеты мер помощи для Греции. Греки не могут вечно резать расходы и рассчитывать на возвращение долгов. Стоит отметить, что пока сохраняется политическая неопределенность в самой Греции, успешных переговоров по списанию 50% госдолга частными инвесторами и принятия долгосрочных решений для снижения уровня госдолга не предвидится.

Италия в долговом круговороте

На днях начался резкий рост доходности по госбумагам Италии, которая занимает третье место в мире по объему госдолга, составляющего 1,9 трлн. евро (2,6 трлн. долларов). Понятно, что средств Европейского фонда финансовой стабильности для оказания помощи Италии не хватит, как это было сделано в случаях с Грецией, Ирландией и Португалией, а меры по увеличению объема этого фонда по-прежнему не определены.

Таким образом, мы становимся свидетелями того, как у очередной страны еврозоны завязывается долговой круговорот: доходность по государственным облигациям растет, обслуживание долга становится дороже, фискальная консолидация убивает экономический рост, долг становится еще больше… В итоге платежеспособность государства оказывается под угрозой.

При этом уже в следующем году Италии предстоит рефинансировать по своим гособлигациям 300 млрд. евро. Как и в Греции, этому мешают отсутствие стабильности и политическая неразбериха.

Всплеск доходности по госбумагам Италии, помимо всего прочего, связан с решением клиринговой компании LCH.Clearnet повысить требования по объемам средств на депозитах для инвесторов, торгующих итальянскими облигациями. В результате держать итальянские бумаги стало значительно дороже, и цены на них резко пошли вниз.

Не исключено, что из-за угрозы дефолта или реструктуризации избавляться от рискованных итальянских бумаг начали и крупнейшие европейские банки, в основном французские и немецкие. Например, у французских банков итальянского долга сегодня накопилось на 400 млрд. долларов (по данным Банка международных расчетов), а немецкие банки держат в этих бумагах порядка 170 млрд. долларов.

Два сценария

На сегодняшний день возможны два сценария развития событий: либо европейцы решаются на радикальную интеграцию фискальной политики и выпуск евробондов, либо из еврозоны будут выходить все проблемные страны, что поставит под угрозу весь проект европейской интеграции.

Пока не запущены механизмы по увеличению Европейского фонда финансовой стабильности, основные надежды связаны с ЕЦБ. Однако несмотря на то, что Центробанк тратит огромные средства на покупку госбумаг Италии, это лишь временная мера, и одалживать странам напрямую банку запрещает Лиссабонский договор.

Остается лишь ждать, когда политики решатся сделать то, что окончательно приведет в порядок ситуацию в еврозоне. Рынок оказывает давление на лидеров еврозоны, которые в свою очередь пытаются надавить на страны периферии, чтобы те привели в порядок свои государственные финансы. Судьбоносные решения для всей еврозоны должны быть приняты в самом экстренном порядке.

Дискуссия

Еще по теме

Еще по теме

Игорь Зуев

Аналитик компании Aquarium Investments

Гедонизм или экономия

Греки и французы определят философию Европы

Максим Саморуков

Заместитель главного редактора Carnegie.ru

Четыре нестандартных способа победить госдолг

Чему еврозона может научиться у Венгрии

Сергей Рижский

БОРЬБА ЗА ВЫЖИВАНИЕ

Владелец Valmiermuižas alus объяснил, почему продает пивоварню

Микола Швыдкой

Настоящий патриот настоящей Украины

СОЦИАЛЬНАЯ ДЕГРАДАЦИЯ, МОБИЛИЗАЦИЯ И ВЫГОРАНИЕ ОБЩЕСТВА

На Украине