ЭКОНОМИКА

04.04.2023

Институт развития технологий ТЭК

изучает связь энергетики, с экономикой и политикой

Парадоксы зеленого перехода

Для энергоперехода требуется увеличить добычу нефти и газа

-

Участники дискуссии:

68 -

Последняя реплика:

больше месяца назад

В докладе Международного энергетического форума и S&P Global Commodity Insights «Перспективы инвестиций в добычу нефти и газа» делается парадоксальный вывод: для успешного энергоперехода, то есть отказа от ископаемого топлива, необходимы срочные инвестиции в разведку и добычу этого самого ископаемого топлива.

Прошедший 2022 год наглядно показал невозможность для современной цивилизации обходиться без нефти, газа и угля. Прибыль компанией ископаемого топлива удвоилась, в то время как производители ветрогенераторов потерпели миллиардные убытки. Только срочное восстановление генерации на угле и расширение использования газовых турбин смогло предотвратить масштабные локауты в Китае, Европе и США. Лозунг «ВИЭ любой ценой» сменился стратегическим императивом «все ради энергетической безопасности».

Этой безопасности, пишут авторы, угрожает волатильность цен и инвестиций. «Порочный круг волатильности и инвестиций остается ключевым риском в предстоящем десятилетии, — говорится в докладе, — при этом высокая волатильность цен сдерживает инвестиции, а запаздывающие инвестиции потенциально подпитывают волатильность цен».

Выход из этого классического механизма рыночных колебаний авторы видят чуть ли не в государственном управлении отраслью: «История показала, что без рыночного управления преобладают ценовые циклы «бум-спад», которые наносят ущерб экономике, особенно в развивающихся регионах. В дополнение к активному и непрерывному диалогу правительства могут помочь, обеспечив определенность в регулировании и политике…».

«Страны-потребители могут поддержать рынки, посылая четкие сигналы о будущем спросе, создавая и поддерживая достаточные запасы, поддерживая долгосрочные контракты на поставку и предотвращая запретительную политику». В докладе не расшифровывается понятие «запретительная политика», но можно догадаться, что речь идет о войне против ископаемого топлива со стороны администраций США, Великобритании и ЕС. МЭФ базируется в Эр-Рияде, а нефтяные монархии залива могут позволить себе немного правды.

Далее авторы доклада пишут:

— Операторам необходим определенный уровень гарантий и нормативной определенности, чтобы инвестировать в капиталоемкие проекты с длительным циклом… Кроме того, правительствам следует основывать политику на реалистичных прогнозах спроса на энергию и обеспечивать адекватное и доступное энергоснабжение в переходный период.

Энергетическая отрасль нуждается в большей определенности со стороны директивных органов в отношении штрафов и стимулов для будущих инвестиций в энергетику, чтобы обеспечить мобилизацию достаточного капитала для всех технологий для решения проблемы изменения климата. Это требует государственной политики, основанной на реалистичных предположениях о спросе и рисках сбоев. В частности, правительствам необходимо убедиться, что допущения не недооценивают рост спроса на энергию, исходящий от 80% мирового населения в развивающихся странах.

Все, что для этого требуется, — это вложение капитала, прозрачность рынка и открытый диалог между производителями и потребителями.

Призыв к «диалогу между производителями и потребителями энергоресурсов» в корне противоречит принципам свободного рынка с конкурентной борьбой между производителями и поиском потребителями на рынке самой низкой цены. Подобные «диалоги» в изобилии встречались в истории в середине прошлого века, проиграв в конце концов рыночным механизмам.

Однако ныне ситуация особенная. Десятилетия веры в «невидимую руку рынка» привели европейцев, и не только их, к необходимости переплачивать за поставки СПГ, на рынке которого сегодня основную роль играет Китай, не стесненный рыночными догмами и заключивший многолетние контракты на поставки СПГ даже с еще не построенных заводов. Согласно анализу BloombergNEF, на фирмы, базирующиеся в Китае, приходится примерно 15% всех контрактов, которые начнут поставлять СПГ до 2027 года.

А в ежегодной отчете Shell Plc о перспективах развития СПГ, говорится, что Китай превращается из быстрорастущего рынка импорта в более гибкую страну с возросшей способностью балансировать мировой рынок СПГ. Согласно отчету ENN Energy за январь, в прошлом году страна, по оценкам, перепродала не менее 5,5 миллионов тонн СПГ. Это эквивалентно примерно 6% от общего объема спотового рынка.

Основной проблемой на сегодня авторы доклада считают неопределенность в поведении нефтегазовых компаний: выделят ли они достаточно инвестиций для роста добычи?

До тех пор, пока цены на нефть остаются выше 70 долларов за баррель, существует, утверждается в докладе, достаточно прибыльных проектов в нефтегазе, чтобы удовлетворить спрос на сырье в течение следующего десятилетия. После десятилетий слабых показателей фондового рынка и свободного денежного потока нефтегазовые компании в настоящее время превосходят все остальные крупные отрасли. Это сместило основное ограничение на инвестиции с наличия капитала на готовность производителей инвестировать.

Нежелание увеличить и поддерживать инвестиции в добычу нефти и газа может привести к повторным потрясениям, вызванные несоответствием между скоростью перехода на возобновляемые источники энергии и быстро сокращающимся предложением ископаемого топлива в результате недостаточных инвестиций и геополитических событий. Отсутствие энергетической безопасности может даже привести к вмешательству правительств в энергетический рынок, предостерегают эксперты МЭФ.

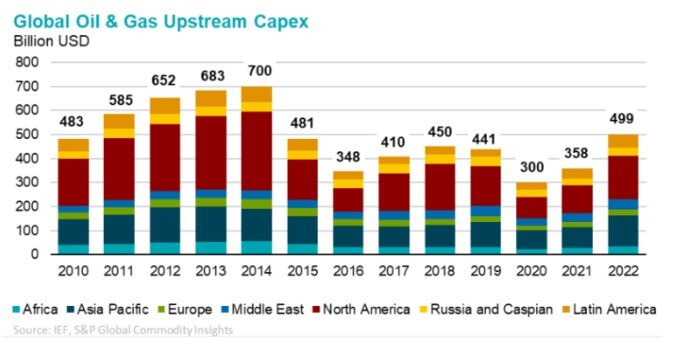

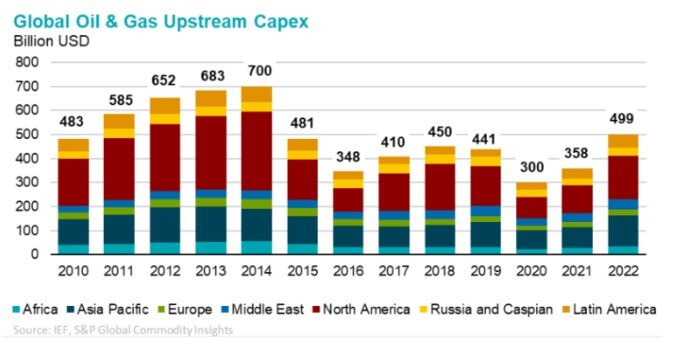

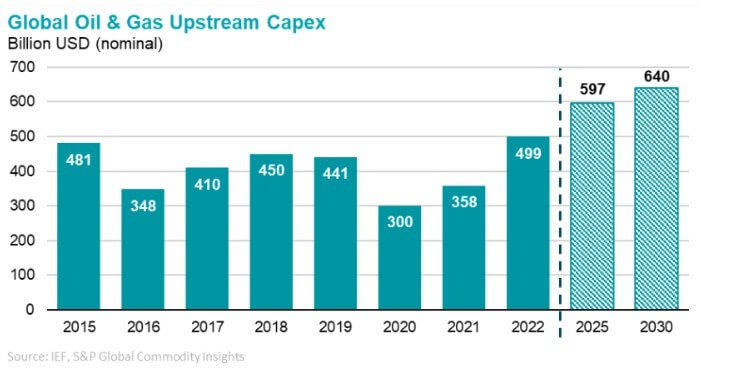

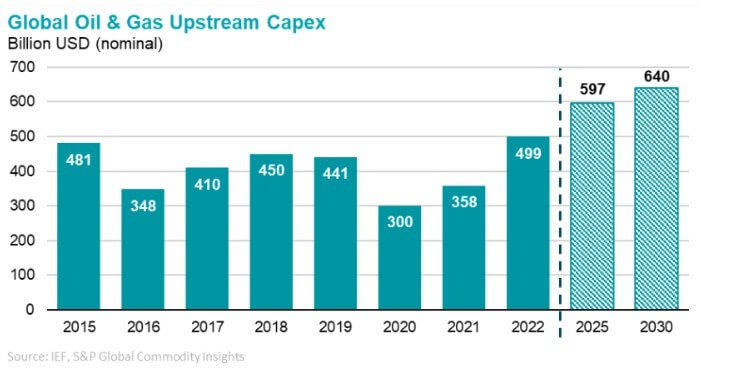

На графике ниже показаны капитальные затраты с 2010 года. С 2015 по 2021 инвестиции в нефтегаз ниже, чем в 2010.

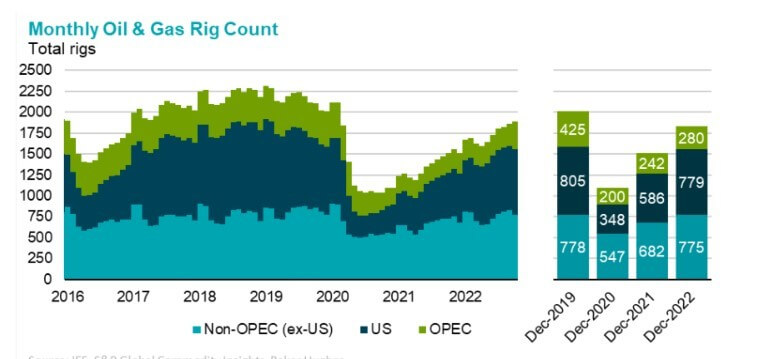

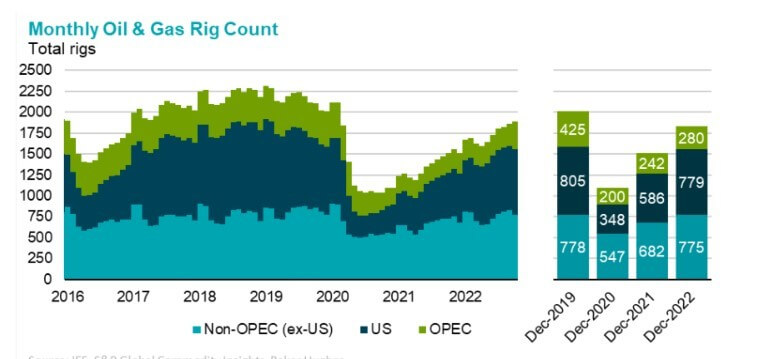

Провал по числу скважин в 2020 году особенно показателен. Отметим, что число скважин в ОПЕК (видимо, имеется в виду ОПЕК+) примерно в два с половиной раза меньше, чем в США, а нефти организация производит примерно в два раза больше.

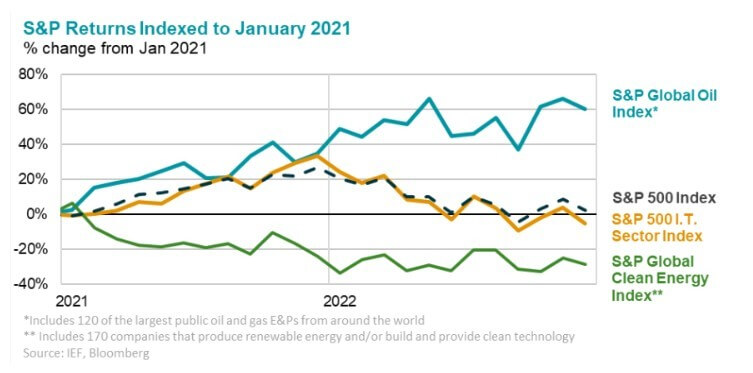

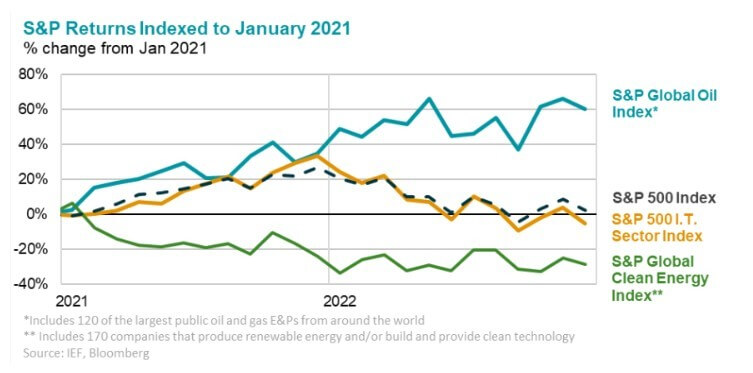

Нефтяников и газовиков можно понять. Прошедшие два года были годами их триумфа. В то время как индекс S&P 500 вырос с начала 2021 года всего на 2%, глобальный нефтяной индекс S&P вырос на 60%. Примечательно, что глобальный индекс чистой энергии S&P снизился на 29% по сравнению с январем 2021 года.

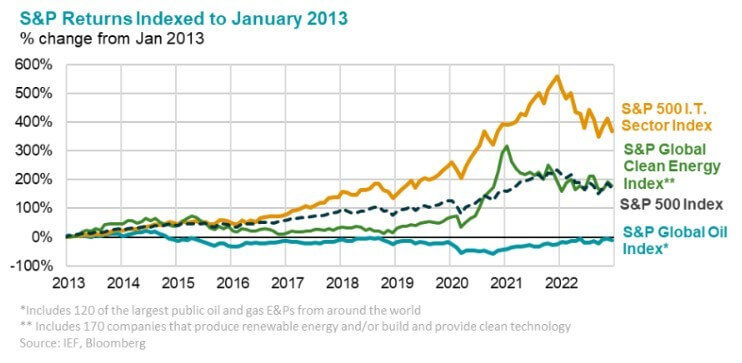

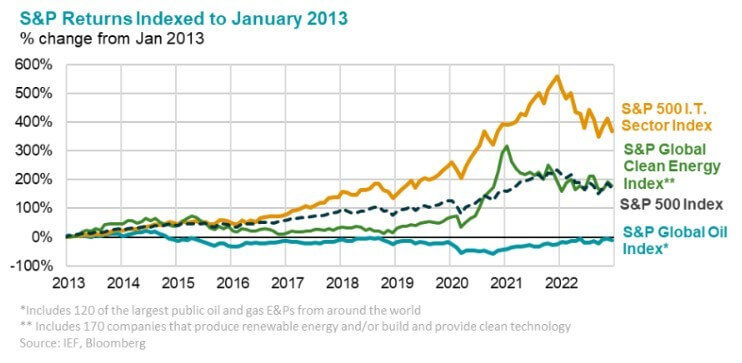

Однако в период с 2013 по 2021 год глобальный нефтяной индекс S&P упал на 10% по сравнению с ростом глобального индекса чистой энергии S&P на 178%, ростом индекса S&P 500 на 169% и ростом индекса сектора информационных технологий S&P 500 на 368%.

Высокие показатели акций энергетических компаний за 2021-22 гг. не перекрывают десятилетия низких показателей.

Однако авторы доклада надеются, что

Прошедший 2022 год наглядно показал невозможность для современной цивилизации обходиться без нефти, газа и угля. Прибыль компанией ископаемого топлива удвоилась, в то время как производители ветрогенераторов потерпели миллиардные убытки. Только срочное восстановление генерации на угле и расширение использования газовых турбин смогло предотвратить масштабные локауты в Китае, Европе и США. Лозунг «ВИЭ любой ценой» сменился стратегическим императивом «все ради энергетической безопасности».

Этой безопасности, пишут авторы, угрожает волатильность цен и инвестиций. «Порочный круг волатильности и инвестиций остается ключевым риском в предстоящем десятилетии, — говорится в докладе, — при этом высокая волатильность цен сдерживает инвестиции, а запаздывающие инвестиции потенциально подпитывают волатильность цен».

Выход из этого классического механизма рыночных колебаний авторы видят чуть ли не в государственном управлении отраслью: «История показала, что без рыночного управления преобладают ценовые циклы «бум-спад», которые наносят ущерб экономике, особенно в развивающихся регионах. В дополнение к активному и непрерывному диалогу правительства могут помочь, обеспечив определенность в регулировании и политике…».

«Страны-потребители могут поддержать рынки, посылая четкие сигналы о будущем спросе, создавая и поддерживая достаточные запасы, поддерживая долгосрочные контракты на поставку и предотвращая запретительную политику». В докладе не расшифровывается понятие «запретительная политика», но можно догадаться, что речь идет о войне против ископаемого топлива со стороны администраций США, Великобритании и ЕС. МЭФ базируется в Эр-Рияде, а нефтяные монархии залива могут позволить себе немного правды.

Далее авторы доклада пишут:

— Операторам необходим определенный уровень гарантий и нормативной определенности, чтобы инвестировать в капиталоемкие проекты с длительным циклом… Кроме того, правительствам следует основывать политику на реалистичных прогнозах спроса на энергию и обеспечивать адекватное и доступное энергоснабжение в переходный период.

Энергетическая отрасль нуждается в большей определенности со стороны директивных органов в отношении штрафов и стимулов для будущих инвестиций в энергетику, чтобы обеспечить мобилизацию достаточного капитала для всех технологий для решения проблемы изменения климата. Это требует государственной политики, основанной на реалистичных предположениях о спросе и рисках сбоев. В частности, правительствам необходимо убедиться, что допущения не недооценивают рост спроса на энергию, исходящий от 80% мирового населения в развивающихся странах.

Все, что для этого требуется, — это вложение капитала, прозрачность рынка и открытый диалог между производителями и потребителями.

Призыв к «диалогу между производителями и потребителями энергоресурсов» в корне противоречит принципам свободного рынка с конкурентной борьбой между производителями и поиском потребителями на рынке самой низкой цены. Подобные «диалоги» в изобилии встречались в истории в середине прошлого века, проиграв в конце концов рыночным механизмам.

Однако ныне ситуация особенная. Десятилетия веры в «невидимую руку рынка» привели европейцев, и не только их, к необходимости переплачивать за поставки СПГ, на рынке которого сегодня основную роль играет Китай, не стесненный рыночными догмами и заключивший многолетние контракты на поставки СПГ даже с еще не построенных заводов. Согласно анализу BloombergNEF, на фирмы, базирующиеся в Китае, приходится примерно 15% всех контрактов, которые начнут поставлять СПГ до 2027 года.

А в ежегодной отчете Shell Plc о перспективах развития СПГ, говорится, что Китай превращается из быстрорастущего рынка импорта в более гибкую страну с возросшей способностью балансировать мировой рынок СПГ. Согласно отчету ENN Energy за январь, в прошлом году страна, по оценкам, перепродала не менее 5,5 миллионов тонн СПГ. Это эквивалентно примерно 6% от общего объема спотового рынка.

Основной проблемой на сегодня авторы доклада считают неопределенность в поведении нефтегазовых компаний: выделят ли они достаточно инвестиций для роста добычи?

До тех пор, пока цены на нефть остаются выше 70 долларов за баррель, существует, утверждается в докладе, достаточно прибыльных проектов в нефтегазе, чтобы удовлетворить спрос на сырье в течение следующего десятилетия. После десятилетий слабых показателей фондового рынка и свободного денежного потока нефтегазовые компании в настоящее время превосходят все остальные крупные отрасли. Это сместило основное ограничение на инвестиции с наличия капитала на готовность производителей инвестировать.

Нежелание увеличить и поддерживать инвестиции в добычу нефти и газа может привести к повторным потрясениям, вызванные несоответствием между скоростью перехода на возобновляемые источники энергии и быстро сокращающимся предложением ископаемого топлива в результате недостаточных инвестиций и геополитических событий. Отсутствие энергетической безопасности может даже привести к вмешательству правительств в энергетический рынок, предостерегают эксперты МЭФ.

На графике ниже показаны капитальные затраты с 2010 года. С 2015 по 2021 инвестиции в нефтегаз ниже, чем в 2010.

Провал по числу скважин в 2020 году особенно показателен. Отметим, что число скважин в ОПЕК (видимо, имеется в виду ОПЕК+) примерно в два с половиной раза меньше, чем в США, а нефти организация производит примерно в два раза больше.

Нефтяников и газовиков можно понять. Прошедшие два года были годами их триумфа. В то время как индекс S&P 500 вырос с начала 2021 года всего на 2%, глобальный нефтяной индекс S&P вырос на 60%. Примечательно, что глобальный индекс чистой энергии S&P снизился на 29% по сравнению с январем 2021 года.

Однако в период с 2013 по 2021 год глобальный нефтяной индекс S&P упал на 10% по сравнению с ростом глобального индекса чистой энергии S&P на 178%, ростом индекса S&P 500 на 169% и ростом индекса сектора информационных технологий S&P 500 на 368%.

Высокие показатели акций энергетических компаний за 2021-22 гг. не перекрывают десятилетия низких показателей.

Однако авторы доклада надеются, что

возрождение императива энергетической безопасности поможет разорвать порочный круг мышления об энергетическом изобилии

и подвигнет нефтяников и газовиков к росту инвестиций.

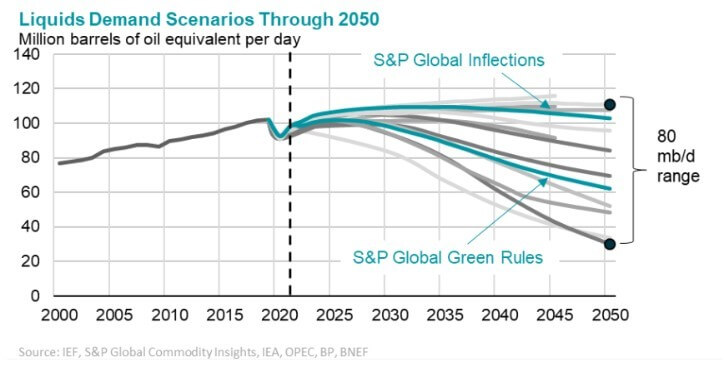

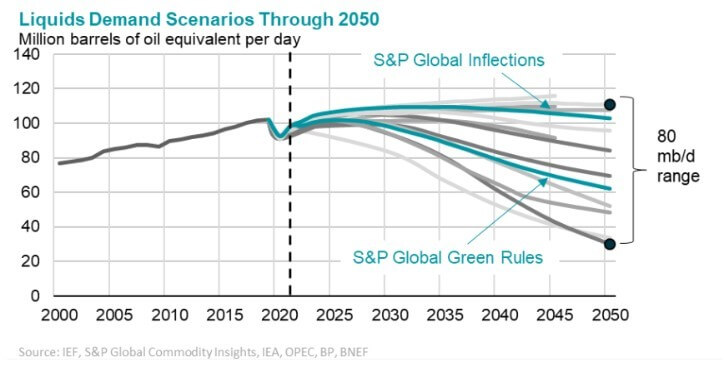

Сдерживающим фактором остается неопределенность спроса. Из различных долгосрочных прогнозов разница между спросом на нефть в самом высоком и самом низком варианте на 2050 год составляет 80 миллионов баррелей в день, говорится в докладе.

Проекты длительного цикла, которые будут запущены в эксплуатацию в середине 2020-х годов, рассчитаны на производство в течение 2030-х годов, а часто и после 2040-х годов. В настоящее время эти проекты сталкиваются с широким спектром долгосрочных ценовых сценариев и растущей неопределенностью. Это означает, что то, что может быть прибыльным в сегодняшних условиях, завтра может перестать быть прибыльным.

Операторы стремятся снизить этот риск, говорится в докладе, выбирая для инвестиций небольшие поэтапно разрабатываемые проекты с легким доступом к существующей инфраструктуре и максимально быстрым внедрением.

Резюме доклада таково: капитальные затраты в нефтегазе в 2022 году выросли на 39% процентов по сравнению с предыдущим годом до $499 млрд, что является самым высоким уровнем с 2014 года, но бурение скважин оставалось ниже уровня, существовавшего до пандемии. Количество буровых установок в 2022 году выросло на 22%, но это все еще на 10% ниже уровня 2019 года.

Чтобы обеспечить адекватные мировые поставки, анализ и базовые цены на сырьевых рынках и рынках энергоносителей, ежегодные инвестиции в добычу нефти и газа к 2030 году должны вырасти на 28% и достичь $640 млрд.

Поскольку в работе МЭФ принимает участие и МЭА, энергетический рупор стран ОЭСР, не стоит считать перспективы роста инвестиций в нефтегаз на 28% совсем уж нереальными. Однако в 2021 году доходы 25 крупнейших НПО в сфере борьбы с ископаемым топливом составили около $4,5 млрд, что более чем в четыре раза превышает сумму, собранную 25 ведущими НПО, выступающими либо за углеводороды, либо за атомную энергетику.

На совет директоров Shell подали в суд за неспособность управлять климатическими рисками, с которыми сталкивается компания. Аналитики насчитали 125 способов, которыми администрация Байдена и демократы в Конгрессе осложняют добычу нефти и газа. Если начнется война между «зелеными» и «черными», ее, конечно, выиграют «черные», потому что танки на солнечных батареях ездить не могут, но прогнозы цены нефти под 200-250 $/барр. не кажутся более фантастичными, чем рост инвестиций в нефтегаз на 28%.

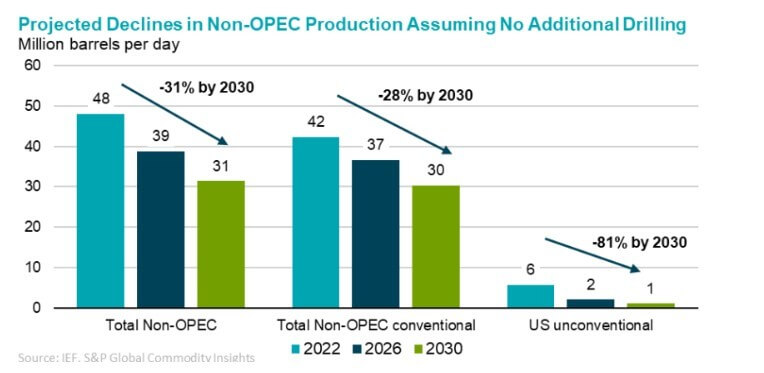

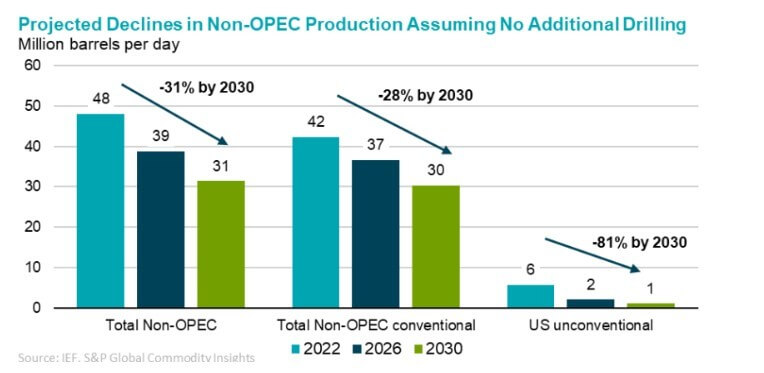

Одним из ярких графиков доклада – падение добычи в странах, не входящих в ОПЕК, без дополнительного бурения. По оценкам, добыча сократится на 9 миллионов баррелей в день к 2026 году и на 17 миллионов баррелей в день (или на 31%) к 2030 году.

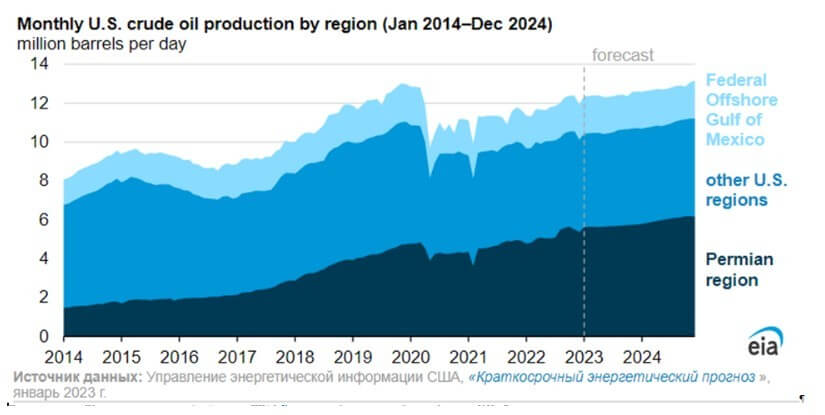

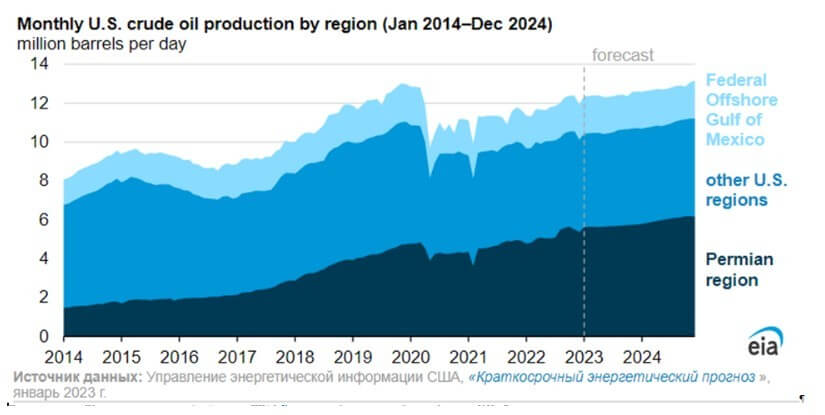

Правый график просится назвать «прощай, сланцы». Однако он принципиально противоречит оптимистическому прогнозу американского EIA на ближайшие два года.

В мировом нефтегазе многое будет зависеть от президентских выборов в США в 2024 году. Республиканцы ведут бескомпромиссную войну против ESG из-за основного пункта этого вероучения – о выбросах.

Если быть оптимистом, то при желании можно посчитать за первую ласточку нефтегазовой весны сообщение из Великобритании о том, что 52% процента опасных выбросов микрочастиц от транспорта связаны не с выхлопной трубой, а с истиранием покрышек об освалт Все сразу обвинили Даунинг-стрит в желании ввести налог на покрышки, причем владельцы более тяжелых электромобилей должны будут платить больше. Сильнейший удар по электрокарам, ранее объявлявшихся святыми спасителями городов от вредных выбросов.

В Европе производители автомобилей поняли, что дальнейшие уступки «зеленым бесам» из Европарламента приведут к уничтожению отрасли, и выразили «серьезную озабоченность» планами ввести стандарты Евро-7.

Борцы с выбросами СО2 с ужасом констатируют, что в прошлом году Китай одобрил строительство еще 106 ГВт угольных электростанций, в четыре раза больше, чем годом ранее.

Ископаемое топливо не сдается, конечный результат битвы с зеленью не предрешен.

Сдерживающим фактором остается неопределенность спроса. Из различных долгосрочных прогнозов разница между спросом на нефть в самом высоком и самом низком варианте на 2050 год составляет 80 миллионов баррелей в день, говорится в докладе.

Проекты длительного цикла, которые будут запущены в эксплуатацию в середине 2020-х годов, рассчитаны на производство в течение 2030-х годов, а часто и после 2040-х годов. В настоящее время эти проекты сталкиваются с широким спектром долгосрочных ценовых сценариев и растущей неопределенностью. Это означает, что то, что может быть прибыльным в сегодняшних условиях, завтра может перестать быть прибыльным.

Операторы стремятся снизить этот риск, говорится в докладе, выбирая для инвестиций небольшие поэтапно разрабатываемые проекты с легким доступом к существующей инфраструктуре и максимально быстрым внедрением.

Резюме доклада таково: капитальные затраты в нефтегазе в 2022 году выросли на 39% процентов по сравнению с предыдущим годом до $499 млрд, что является самым высоким уровнем с 2014 года, но бурение скважин оставалось ниже уровня, существовавшего до пандемии. Количество буровых установок в 2022 году выросло на 22%, но это все еще на 10% ниже уровня 2019 года.

Чтобы обеспечить адекватные мировые поставки, анализ и базовые цены на сырьевых рынках и рынках энергоносителей, ежегодные инвестиции в добычу нефти и газа к 2030 году должны вырасти на 28% и достичь $640 млрд.

Поскольку в работе МЭФ принимает участие и МЭА, энергетический рупор стран ОЭСР, не стоит считать перспективы роста инвестиций в нефтегаз на 28% совсем уж нереальными. Однако в 2021 году доходы 25 крупнейших НПО в сфере борьбы с ископаемым топливом составили около $4,5 млрд, что более чем в четыре раза превышает сумму, собранную 25 ведущими НПО, выступающими либо за углеводороды, либо за атомную энергетику.

На совет директоров Shell подали в суд за неспособность управлять климатическими рисками, с которыми сталкивается компания. Аналитики насчитали 125 способов, которыми администрация Байдена и демократы в Конгрессе осложняют добычу нефти и газа. Если начнется война между «зелеными» и «черными», ее, конечно, выиграют «черные», потому что танки на солнечных батареях ездить не могут, но прогнозы цены нефти под 200-250 $/барр. не кажутся более фантастичными, чем рост инвестиций в нефтегаз на 28%.

Одним из ярких графиков доклада – падение добычи в странах, не входящих в ОПЕК, без дополнительного бурения. По оценкам, добыча сократится на 9 миллионов баррелей в день к 2026 году и на 17 миллионов баррелей в день (или на 31%) к 2030 году.

Правый график просится назвать «прощай, сланцы». Однако он принципиально противоречит оптимистическому прогнозу американского EIA на ближайшие два года.

В мировом нефтегазе многое будет зависеть от президентских выборов в США в 2024 году. Республиканцы ведут бескомпромиссную войну против ESG из-за основного пункта этого вероучения – о выбросах.

Если быть оптимистом, то при желании можно посчитать за первую ласточку нефтегазовой весны сообщение из Великобритании о том, что 52% процента опасных выбросов микрочастиц от транспорта связаны не с выхлопной трубой, а с истиранием покрышек об освалт Все сразу обвинили Даунинг-стрит в желании ввести налог на покрышки, причем владельцы более тяжелых электромобилей должны будут платить больше. Сильнейший удар по электрокарам, ранее объявлявшихся святыми спасителями городов от вредных выбросов.

В Европе производители автомобилей поняли, что дальнейшие уступки «зеленым бесам» из Европарламента приведут к уничтожению отрасли, и выразили «серьезную озабоченность» планами ввести стандарты Евро-7.

Борцы с выбросами СО2 с ужасом констатируют, что в прошлом году Китай одобрил строительство еще 106 ГВт угольных электростанций, в четыре раза больше, чем годом ранее.

Ископаемое топливо не сдается, конечный результат битвы с зеленью не предрешен.

Дискуссия

Еще по теме

АФРИКА СТАНЕТ САМЫМ БЫСТРОРАСТУЩИМ РЕГИОНОМ

После Восточний и Южной Азии в 2024 и 2025 годах

Реплик:

9

Нефть и вода

Схватка за будущее

Реплик:

19

Еще по теме

Gvido Pumpurs

настоящий латвийский пенсионер

АФРИКА СТАНЕТ САМЫМ БЫСТРОРАСТУЩИМ РЕГИОНОМ

После Восточний и Южной Азии в 2024 и 2025 годах

Нефть и вода

Схватка за будущее

Валентин Антипенко

Управленец и краевед

Парадокс времени

Клоунада вокруг очень больших ресурсов

Обвал нефтедоллара будет слышен по всей планете

И процесс уже запущен