Занимательная экономика

08.10.2012

Леонид Альшанский

Доктор математики, финансовый аналитик

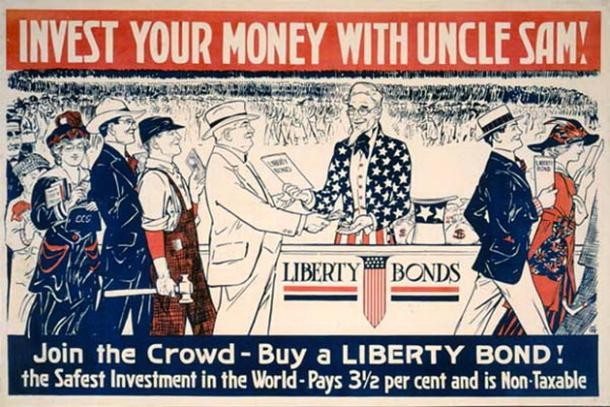

Новые облигации государственного займа

Могут иметь успех

-

Участники дискуссии:

2265 -

Последняя реплика:

больше месяца назад

Вадим Гилис,

Liana Kochetkova,

Леонид Альшанский,

Виталий Кассис,

Serg S,

Евгений Иванов,

Юрий Чуркин,

Павел Токаренко,

Lora Abarin,

Владимир Бычковский,

Ян Заболотный,

Андрей Алексеев,

Евгений Лурье,

Александр Литевский,

N-тропик .,

Юр-юр Noname,

James Watson,

Всем спасибо! До новых встреч,

arvid miezis,

Илья Врублевский,

Vilnis P

Принятое 25 сентября правительством Латвии решение о выпуске в 2013 году государственных сберегательных облигаций для населения выглядит достаточно разумным и своевременным.

Цели, которые хочет достичь этим решением правительство, вполне понятны. Государство уже в этом году начало возвращать взятый у международных доноров стабилизационный кредит в €4.4 млрд., а в 2013-2015 необходимо вернуть подавляющую часть этой суммы.

Понятно, что вернуть такие деньги из средств бюджета невозможно, и эти долги должны быть перекредитованы другими займами. Чтобы решить эту задачу Латвия уже выпустила в 2011 и 2012 году несколько траншей 5-ти и 10-летних еврооблигаций (называние облигаций номинированных в иностранной валюте и размещенных на внешних рынках) на общую сумму $1.5 млрд. (€1.15 млрд.)

Выпуски имели очень хороший спрос и были размещены с неплохими для актуального рейтинга страны (ВВ+ в 2011 и ВВВ— в 2012) доходностями в районе 5.5% . Правда, не совсем понятно, почему перекредитовывать долги в евро решили долгами в долларах. Конечно, ставки по долларам чуть ниже, чем по евро. Но все доходы госказна получает в латах жестко привязанных к евро.

В такой ситуации возникает валютный риск – риск неблагоприятного изменения курса евро (и лата) к доллару к моменту возврата долга. Впрочем, возможно этот риск был застрахован, существующими для этого специальными финансовыми инструментами.

Следует отметить, что цена денег занятых на свободном рынке была намного выше, чем у «льготного» стабилизационного кредита полученного Латвией от Еврокомиссии и МВФ под 3% — 3.5%. Но другого выхода у Латвии не было – стабилизационные кредиты надо было быстро возвращать.

Практику длительного финансирование из нерыночных источников под низкие проценты текущая архитектура мировой финансовой системы не предполагает (ну за редкими исключением типа Греции, в которое лучше не попадать).

А цена средств на свободном облигационном рынке определяется доверием инвесторов к данному государству. И хотя формально это доверие должно измеряться рейтингами международных агентств, ситуация не так однозначна. Например, текущая доходность 10-летних бразильских бумаг с рейтингом ВВВ равна 2%, а у Италии с рейтингом ВВВ+ — 5%. Но, конечно же, это доверие определяется состоянием национальной экономике и долговой нагрузкой на государство.

И здесь, несмотря на все пережитые нашей экономикой трудности и проблемы ситуация не такая уж плачевная. Тот же государственный долг Латвии на уровне чуть выше 40% ВВП выглядит крайне позитивно на фоне 230% у Японии, 165% у Греции, 120% у Италии, 100% у Америки и 85% у хваленой Германии.

Другим источником рефинансирования государственных долгов является внутренний облигационный рынок, где основными игроками являются коммерческие банки. Однако ввиду плохой ликвидности рынка, относительно невысоких ставок и… некоторого недоверия банков государству этот рынок пока не очень развит. Так, текущий объем займов на нем составляет порядка 650 млн. латов (при общем объеме активов банковской системы почти 19 млрд.).

При этом частные инвесторы до сих пор практически отсутствовали на этом рынке. А это достаточно большой объем потенциальных инвестиций в госбумаги (какой определить трудно, но специалисты самой госказны оценили его в несколько сот миллионов латов).

Частично это отсутствие объясняется теми же причинам, что приведены для банков, но существенно и ввиду сложности приобретения малых объемов бумаг (большие комиссионные от банков, сложность покупки и т.п.). При выпуске новых облигаций последнюю проблему обещают снять.

Новый инструмент может стать хорошей альтернативой латовым депозитам в банках, особенно учитывая резкое падение ставок по ним в последнее время. Сейчас процентные ставки по депозитам до года в латвийских банках упали ниже 1%. И многие люди предпочитают хранить деньги «в чулке» нежели вкладывать их под такой процент.

Если государство предложит более высокую ставку, например, на бумаги до года выше 1,5% , и 2% — 5% на более длинные бумаги, то спрос может действительно оказаться большим. А для государства это также будет ниже, чем цена рефинансирования на внешних рынках.

Кстати, если мы так сильно рвемся в еврозону, то часть бумаг можно было бы сразу номинировать в евро, пусть народ привыкает. Ставки по депозитам здесь примерно те же и можно предлагать сходные доходности и по облигациям в евро.

Понятно, что вернуть такие деньги из средств бюджета невозможно, и эти долги должны быть перекредитованы другими займами. Чтобы решить эту задачу Латвия уже выпустила в 2011 и 2012 году несколько траншей 5-ти и 10-летних еврооблигаций (называние облигаций номинированных в иностранной валюте и размещенных на внешних рынках) на общую сумму $1.5 млрд. (€1.15 млрд.)

Выпуски имели очень хороший спрос и были размещены с неплохими для актуального рейтинга страны (ВВ+ в 2011 и ВВВ— в 2012) доходностями в районе 5.5% . Правда, не совсем понятно, почему перекредитовывать долги в евро решили долгами в долларах. Конечно, ставки по долларам чуть ниже, чем по евро. Но все доходы госказна получает в латах жестко привязанных к евро.

В такой ситуации возникает валютный риск – риск неблагоприятного изменения курса евро (и лата) к доллару к моменту возврата долга. Впрочем, возможно этот риск был застрахован, существующими для этого специальными финансовыми инструментами.

Следует отметить, что цена денег занятых на свободном рынке была намного выше, чем у «льготного» стабилизационного кредита полученного Латвией от Еврокомиссии и МВФ под 3% — 3.5%. Но другого выхода у Латвии не было – стабилизационные кредиты надо было быстро возвращать.

Практику длительного финансирование из нерыночных источников под низкие проценты текущая архитектура мировой финансовой системы не предполагает (ну за редкими исключением типа Греции, в которое лучше не попадать).

А цена средств на свободном облигационном рынке определяется доверием инвесторов к данному государству. И хотя формально это доверие должно измеряться рейтингами международных агентств, ситуация не так однозначна. Например, текущая доходность 10-летних бразильских бумаг с рейтингом ВВВ равна 2%, а у Италии с рейтингом ВВВ+ — 5%. Но, конечно же, это доверие определяется состоянием национальной экономике и долговой нагрузкой на государство.

И здесь, несмотря на все пережитые нашей экономикой трудности и проблемы ситуация не такая уж плачевная. Тот же государственный долг Латвии на уровне чуть выше 40% ВВП выглядит крайне позитивно на фоне 230% у Японии, 165% у Греции, 120% у Италии, 100% у Америки и 85% у хваленой Германии.

Другим источником рефинансирования государственных долгов является внутренний облигационный рынок, где основными игроками являются коммерческие банки. Однако ввиду плохой ликвидности рынка, относительно невысоких ставок и… некоторого недоверия банков государству этот рынок пока не очень развит. Так, текущий объем займов на нем составляет порядка 650 млн. латов (при общем объеме активов банковской системы почти 19 млрд.).

При этом частные инвесторы до сих пор практически отсутствовали на этом рынке. А это достаточно большой объем потенциальных инвестиций в госбумаги (какой определить трудно, но специалисты самой госказны оценили его в несколько сот миллионов латов).

Частично это отсутствие объясняется теми же причинам, что приведены для банков, но существенно и ввиду сложности приобретения малых объемов бумаг (большие комиссионные от банков, сложность покупки и т.п.). При выпуске новых облигаций последнюю проблему обещают снять.

Новый инструмент может стать хорошей альтернативой латовым депозитам в банках, особенно учитывая резкое падение ставок по ним в последнее время. Сейчас процентные ставки по депозитам до года в латвийских банках упали ниже 1%. И многие люди предпочитают хранить деньги «в чулке» нежели вкладывать их под такой процент.

Если государство предложит более высокую ставку, например, на бумаги до года выше 1,5% , и 2% — 5% на более длинные бумаги, то спрос может действительно оказаться большим. А для государства это также будет ниже, чем цена рефинансирования на внешних рынках.

Кстати, если мы так сильно рвемся в еврозону, то часть бумаг можно было бы сразу номинировать в евро, пусть народ привыкает. Ставки по депозитам здесь примерно те же и можно предлагать сходные доходности и по облигациям в евро.

Дискуссия

Еще по теме

Еще по теме